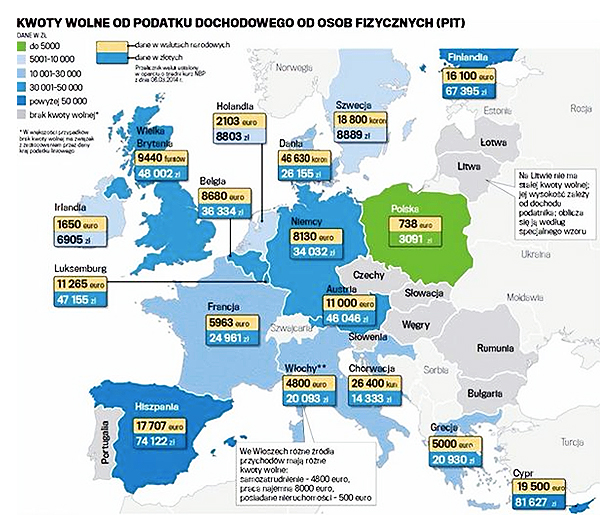

Uzupełnieniem do poprzedniego tekstu pt. „Szokujące dane liczbowe, fakty i skutki transformacji kolonialnej w Polsce dla… Naczelnego Trybunału Narodowego” jest poniższa analiza dr Ślązaka w jaki sposób obciążano podatkami 95 społeczeństwa, którzy płacili podatki w pierwszym, najniższym przedziale podatkowym, z tego większość stanowiła biedota. W drugim przedziale podatkowym mieściło się 4,5 % ludności, a 0,5 % w trzeciej. Jednocześnie wraz z szybko rosnącymi rozpiętościami dochodowymi malały podatki dla najbogatszych i dla przedsiębiorstw. Wprowadzenie podatku od towarów i usług (VAT) było obciążeniem podatkami całej ludności. O ile przed transformacją udział ludności w dochodach podatkowych budżetu wynosił 23 %, a przedsiębiorstw 77 %, to w roku 2004 udział przedsiębiorstw zmalał do 9,7 %, a ludności wzrósł do 90,3 % ( nie licząc znaczących składek na ubezpieczenia społeczne, w tym zdrowotne). Porównanie z innymi krajami, zwłaszcza Zachodniej Europy jest takie, że przeciętna płaca w tych krajach jest 3-7 krotnie wyższa niż w Polsce, a kwota zwolniona od podatku jest od 4 do 28 razy wyższa niż w Polsce ( patrz mapka poniżej). Te dane uzupełniają analizę stopnia skolonizowania Polski i zniewolenia Polaków. GUS coraz bardziej gmatwa statystykę i fałszuje, aby ukryć wiele istotnych danych, które pozwoliłyby rozpoznać zachodzące procesy i zjawiska. Największą manipulacją GUS-u, była gwałtowna zmiana liczenia z Dochodu Narodowego na Produkt Krajowy Brutto, bez równoległego liczenia rok lub dwa obydwoma metodami, tak jak w księgowości. Jednostka Dochodu Narodowego = 1,5 jednostki Produktu Krajowego Brutto. Tym zabiegiem zmiany z roku na rok – DN na PKB – ukryto znacznie większy spadek produkcji w wyniku neoliberalnego ataku na polską gospodarkę i Polaków za pomocą tzw. transformacji ustrojowej, zapoczątkowanej w 1990 r.

Redakcja KIP

Niektóre ugrupowania polityczne w okresie kampanii wyborczej wysuwają obiecujące pozornie propozycje obniżek podatkowych, po zwycięstwie wyborczym. Propozycje nagłaśniane publicznie np. jako hasło wyborcze 3×15 czy 3×18 oznacza, że wszystkie trzy rodzaje głównych podatków płaconych w Polsce, tj. podatku od dochodów osób prawnych (CIT), osób fizycznych (PIT) oraz podatku od towarów i usług (VAT) miałyby ujednoliconą stopę podatkową, po 15 czy po 18%. Wprowadzenie jednej czy drugiej stawki powoduje znaczące zmiany w polityce gospodarczej, podatkowej, finansowo-walutowej, a nawet w zagranicznej polityce ekonomicznej. W przychodach podatkowych państwa najważniejszą wagę stanowi podatek dochodowy od osób fizycznych, który płaci pracująca, bezrobotna i emerytalno-rentowa część społeczeństwa. Podatek ten został rozdzielony, od roku 1992, na trzy grupy dochodowe – tzw. progi podatkowe z odmienną dla każdego stopą podatkową.

- Pierwszy próg podatkowy

W latach 1989-1991 występowała jeszcze jednolita 20% stopa podatkowa dla ludności. W roku 1992 wprowadzono, na rok 1992 i 1993, po raz pierwszy trzy kwotowe progi podatkowe: pierwszy dla biedoty z przychodem 6 480 zł/rocznie, przy utrzymaniu stopy podatkowej na poziomie 20%.

W roku 1994 podwyższono pierwszy próg podatkowy do 9 080 zł/rocznie, a stopę do 21%. W roku 1995 podwyższono go do 12 400 zł/rocznie przy utrzymaniu 21% stopy podatkowej. W roku 1996 znów go podwyższono do 16 380 zł/rocznie przy zachowaniu stopy podatkowej na poziomie 21% rocznie. Natomiast w roku 1997 dokonano już kombinacji: podwyższono próg kwotowy do 20 868 zł/rocznie przy propagandowym obniżeniu stopy podatkowej o 1% z 21% do 20%. Wysokością stopy omamiono związki zawodowe, pozorowaną obniżką podatku dla tej grupy społecznej. Ten manewr pozorowanych obniżek stóp podatkowych stosowano również i w późniejszych latach. W roku 1998 po szerokiej kampanii propagandowej, o nowej prospołecznej polityce podatkowej, obniżono stopę podatkową dla wszystkich trzech progów podatkowych. W pierwszym progu tylko o 1%, z 20% do 19%, a w drugim już o 2%, z 32% do 30%, a w trzecim, dla najbogatszych, którzy stanowią zaledwie 1,13% do 1,15% ogółu indywidualnych podatników tego podatku dochodowego, obniżono aż o 4%, z 44% do 40% rocznie. Tak więc władze ustawodawcze zadbały należycie o tę własna grupę i dla siebie obniżyły stopy dysproporcjonalnie, bo w stosunku 1 do 4 z niekorzyścią dla biedoty.

Pierwszy, kwotowy próg podatkowy, zapoczątkowany w 1992 roku, który wynosi obecnie aż 37 024 zł i jest objęty 19% stopą podatkową, jest powszechnie krytykowany. W progu tym mieści się aż 95,08% osób fizycznych tj. indywidualnych podatników. Rozbierając strukturalnie ten próg, można stwierdzić, że ponad 70% indywidualnych płatników mieści się w przedziale dochodowym do 20 000 zł, czyli o średniomiesięcznym dochodzie 1 665 zł/m-cznie. W grupie tej mieści się większość, bo około 97% rencistów i emerytów. Emerytów i rencistów nie uzyskujących świadczeń powyżej tysiąca złotych miesięcznie jest aż 54,1% ogółu świadczeniobiorców.

W polityce podatkowej grupa populacji dochodowej w pierwszym progu podatkowym, ze względu na swą liczebność, a nie na dochodowość podatkową, nie miała szczęścia opiekuńczego ze strony rządzących. W latach po roku 1989, aż 8 razy go zmieniano, zawsze podwyższając, kwotowe progi podatkowe, w przeciwieństwie do zmiany stóp podatkowych dla podmiotów gospodarczych.

W dalszych latach po roku 1998 utrzymano stopę podatkową we wszystkich trzech kwotowych progach podatkowych na poziomie: w pierwszym progu 19%, drugim 30%, a w trzecim 40% rocznie. W tym też czasokresie dokonano publicznej spekulacji, bo dalej podwyższano w roku 1998, 1999, 2000 i 2001 kwotowe progi podatkowe przy pozorowaniu obniżenia stóp podatkowych. Ta rzekoma troska o równość podatkową i dbałość o klasę polityczną, która dokonała rewolucji solidarnościowej najlepiej przejawia się w tym, że to biedota regularnie, terminowo i najwięcej płaci podatków, i to ona utrzymuje państwo. Państwo, które około 40% swojej przemysłowej zdolności wytwórczej sprzedało kapitałowi obcemu za około 80 mld zł, nie wykazywanych w zrealizowanych inwestycjach i w dodatku zadłużyło się wobec zagranicy na kwotę 104 mld USD tj. około 345 mld zł. W nagrodę za ofiarność podatkową biedocie odebrano większość ulg pozostawiając jej iluzoryczną ulgę remontową, z której nie może korzystać, bo jej nie stać dochodowo.

W roku 2002 zaniechano dalszego podwyższania kwotowych progów podatkowych, kiedy przejawy ubóstwa przybrały rozmiary niemal powszechnej nędzy, a części ludności pozbawionej źródeł utrzymania zaczął dokuczać stały proces niedożywienia. Zbiórki społeczne dla biedoty i osób chorych przybrały charakter niemal powszechny, a sądy musiały wstrzymać eksmisje biedoty na bruk. Ten progowy poziom kwotowy 37 024 zł rocznego przychodu osiąga 95,08% indywidualnych płatników – ludności objętej najniższą, 19% stopą podatkową. Ponieważ w progu tym aż około 70% płatników nie osiąga rocznego przychodu w kwocie 20 000 zł/rocznie znaczy to, że przedział ten i ta stopa procentowa dla tej części indywidualnych płatników są celowo zawyżone i nie obrazują najniższych poziomów dochodowych. W tym pierwszym obecnym progu podatkowym występuje rażąca bieda i rozwarstwienie. Rozdzielając strukturalnie, np. podziałem przychodowym według skali ubezpieczeniowej, należy dostrzec takie przedziały dochodowości, że trudno zrozumieć dlaczego państwo pozostawiło aż taką liczebność współobywateli bez środków do życia?

Tak na przykład w grupie nie osiągającej rocznego przychodu w kwocie 6 000 zł/rocznie na płatnika jest większość świadczeniobiorców rolniczego ubezpieczenia społecznego KRUS i 3,8% świadczeniobiorców ZUS. Z grupy świadczeniobiorców ZUS, aż 24% świadczenio-biorców nie uzyskuje rocznego przychodu w kwocie 9 400 zł/rocznie, czyli 700 zł/m-cznie. Do grupy tych świadczeniobiorców doliczyć należy bezrobotnych pobierających zasiłki dla bezrobotnych, gdyż pobierają oni świadczenia z Funduszu Ubezpieczeń Społecznych i płacona za nich składka zdrowotna pochodzi z funduszu emerytalnego i obciąża bezpośrednio grupę rencistów i emerytów.

Płatników tego podatku uzyskujących przychody w kwocie do 12 000 zł/rocznie jest aż ponad 86% świadczeniobiorców KRUS i 54% świadczeniobiorców ZUS oraz niemal wszyscy bezrobotni pobierający zasiłki dla bezrobotnych, którzy powinni być w tym kwotowo najniżej opodatkowanym, a wyodrębnionym progu dochodowym.

Ten pierwszy dotychczasowy próg podatkowy to obszar nędzy i ubóstwa materialnego. W tym pierwszym 32 024 złotowym progu i 19% stopie podatkowej, zalicza się aż 94,8% płatników tego podatku dochodowego. Do drugiego progu, w przedziale od 32 024 do 74 048 zł objętym 30% stopą podatkową zalicza się tylko 4,5% płatników, a w ostatnim progu, z przychodami powyżej 72 050 zł i przy 40% stopie podatkowej, zalicza się 1,18% ogółu tych płatników.

Ta struktura wyrażana rocznymi wpływami podatkowymi do budżetu, wykazuje poważną nieracjonalność i dewiację ekonomiczną. Na początku lat 90-tych udział wpływów podatkowych w podatku dochodowym od osób fizycznych stanowił około 23% ogólnych wpływów podatkowych, a 77% stanowiły wpływy z podatków od podmiotów gospodarczych. Nie było wówczas podatku od towarów i usług (VAT). Tymczasem udział ten za 2004 r. wyniósł 16,6% w podatku od osób fizycznych (od ludności), razem z podatkiem od towarów i usług (VAT), który płacą konsumenci, a więc cała ludność – wyniósł 62,2 %, a dołączając jeszcze podatek akcyzowy – 93,3 % całych wpływów podatkowych. Natomiast podmioty gospodarcze odprowadzając podatek dochodowy miały udział, zaledwie 9,7% we wpływach podatkowych do budżetu państwa. Z tej struktury wynika, że w całym 15-letnim pokomunistycznym okresie, obciążenie ludności i to w rozwarstwieniu progowym wzrosło, a znacząco zmalało dla podmiotów gospodarczych.

Ten ciągły proces pozorowanej stabilności stóp podatkowych miał swoje socjalistyczne podłoże, zatajanego zaniżania faktycznego poziomu dochodowego społeczeństwa. Żadna partia rządząca, posiadająca większość parlamentarną, czy wpływowe partie opozycyjne, w całym 15-letnim okresie odkomunizowywania Państwa nie przedłożyły Narodowi realnego programu zatrudnienia i wzrostu dochodów społeczeństwa. Żadna z tych partii, poza PSL, nie sprzeciwiła się potajemnemu podnoszeniu progów podatkowych i spadkowi stopy życiowej Narodu.

Przeciwnie, partie większościowe godziły się na taką politykę, na stały spadek realnych dochodów i wzrost bezrobocia, którego stopa jest najwyższą i w najdłuższym okresie w Polsce ze wszystkich krajów europejskich. Nie mając programu i nie wiedząc, jak należy pokierować gospodarkę wymykającą się spod kontroli aparatu władzy, uciekano się do improwizowania żywiołowej emigracji najzdolniejszych jednostek. Skumulowany przez władze proces emigracji i opanowanie struktur gospodarczych przez kapitał obcy, nie uzyskał w tym zakresie pomocy państwowej, jak to było na przykład w okresie międzywojennym. Wówczas emigracja osadnicza w Argentynie czy Brazylii otrzymywała różnorodną pomoc państwa i nawet tam w Argentynie utworzono dla jej obsługi bank „Banco de Polaco”, który po wojnie władze warszawskie zlikwidowały. Te ciche zgody, przemilczenia, partii rządzących na stały proces zubożenia społeczeństwa wynikały ze świadomości, że koszty przemian społecznych muszą być czasowo przerzucone na społeczeństwo. Ten czasokres wydłużał się aż ponad 10-letni okres. Okres znów niepokojów, obrony przez świat pracy swoich zakładów-miejsc pracy, rozpadu związków zawodowych, wyodrębnienia się obcych podmiotów gospodarczych wyłączonych spod kontroli narodowej, rażącego rozwarstwienia społecznego i stałego ukształtowania się dwubiegunowej struktury dochodowej ludności, nędzy i bogactwa.

- Przychody roczne biedoty

Tego progowego maksymalnie poziomu kwotowego 37 024 zł/rocznie nie osiąga faktycznie około 90% płatników podatkowych objętych 19% stopą podatkową. W ramach tego progu kwotowego aż 19,3% ogółu płatników osiąga miesięczne przychody w kwocie 500 zł/m-cznie, tj. 6 000 zł/rocznie. Przychody w kwocie od 500 zł do 708 zł/m-cznie, tj. rocznie w kwocie do 8 500 zł osiąga aż 18,3% wszystkich płatników podatku dochodowego. Następna 9,4% grupa osiąga przychody miesięczne w kwocie 709-875 zł, czyli rocznie w kwocie do 10 500 zł. Dalsza grupa osiąga przychody miesięczne w kwocie 875 do 1000 zł, czyli do 12 000 zł/rocznie stanowi tylko 6,5% ogółu płatników. Ogółem w przedziale biedoty, przychody roczne do 12 000 zł osiąga ogółem aż 53,5% ogółu płatników, a przychody do 20 000 zł/rocznie 70% płatników ogółem. Te faktyczne stany przychodowe potwierdzają konieczność zmiany dotychczasowej trójstopniowej, progowo-stopowej skali podatkowej. Ten pierwszy, dotychczasowy próg podatkowy musi być rozdzielony na dwa. Ponadto należy uwzględnić inny jeszcze czynnik dyskryminujący jedynie tę grupę podatkową. Ta grupa podatkowa nie korzystała ani z dużej, ani z małej ulgi budowlanej. A kiedy się dowiedziała o możliwości korzystania z ulgi darowizny rodzinnej czy koleżeńskiej bądź charytatywnej-instytucjonalnej, to mogła z niej korzystać jedynie w przeciągu jednego roku, po czym błyskawicznie ją zmieniono. Płatnicy zaliczani do dotychczasowego II i III progu podatkowego korzystali z dużej ulgi budowlanej i to od roku 1992, czyli przez 14 lat, natomiast ta grupa biedoty nie miała zdolności finansowej do korzystania z tej ulgi, ubożejąc jako płatnik podatkowy i rodzinnie. Ten stan dochodowości obrazuje tabelka:

Struktura podatku dochodowego biedoty za 2004 rok

| L.p. | Dochód pomniejszony o składki na ubezpieczenia społeczne | Struktura podatników | |

| miesięczny | roczny | ||

| 1 | do 500 zł | do 6 000 zł | 19,3 % |

| 2 | 500-708 zł | 6 000 – 8 500 zł | 18,3 % |

| 3 | 708-875 zł | 8 500 – 10 500 zł | 9,4 % |

| 4 | 875-1 000 zł | 10 500 – 12 000 zł | 6,5 % |

| Razem poz.1-4 | 53,5 % | ||

| 5 | do 2 000 zł | do 24 000 zł | do 70 % |

Uwaga: w grupach z pozycji 1, 2 i 3 mieszczą się głównie renciści, emeryci, bezrobotni oraz pracownicy uzyskujący płacę minimalną, która wynosi 849 zł/m-c. W roku 2004 aż 37,6% płatników podatku dochodowego nie uzyskało przychodu większego niż 8 500 zł rocznie, a w tej grupie plasuje się aż 89% emerytur i rent.

Dla tej, najbiedniejszej grupy podatkowej emerytur i rent są kierowane z budżetu centralnego państwa dotacje państwowe, które po przemianowaniu w renty i emerytury są objęte podatkiem dochodowym od tych osób. Roczny poziom dotacji budżetowej do emerytur i rent z tego progu podatkowego wynosi około 10 mld zł. Zmienianie tego podatku oznacza również zniesienie dotacji budżetowej i eliminację całego czaso- i pracochłonnego procesu naliczania, rozliczania, ewidencjonowania, przepływu środków w systemie bezgotówkowym oraz składania i rozliczania PIT-ów przez tych indywidualnych płatników oraz dalszego ich ewidencjonowania choćby w systemie elektronicznej bazy podatkowej, którą należało zbędnie zbudować o pojemności dla 40 milionów współobywateli. Samo rozliczanie PIT-ów indywidualnych doprowadziło do zatkania urzędów skarbowych, które zamiast prawidłowo nadzorować i rozliczać płatników instytucjonalnych i zwalczać wszelkiego rodzaju oszustwa podatkowe, dłubią w tej masowej drobnicy. Zaplątanie się ministrów w tę pozorowaną, a w rzeczywistości nieudolnie prowadzoną politykę podatkową i jej egzekwowalność, ma przejawy rażącej dewiacji polityczno-ekonomicznej i organizacyjnej. Ta grupa zaliczana do biedoty może stanowić liczebność około 20 mln osób uprawnionych do wyborczego głosowania i ją właśnie poprzez przedstawienie realnego programu dochodowego, który będzie potem realizowany, należy pozyskać do aktywnego życia politycznego.

Zmiana – Nowy I próg podatkowy dla biedoty

Skoro w dotychczasowym pierwszym 37 024 złotowym progu podatkowym aż około 85% płatników go nie osiąga, to należy go rozdzielić, aby dotychczasowy stan nie był fałszem wobec społeczeństwa i podstawą błędnych decyzji politycznych i ekonomicznych. Przychody do 8 500 zł/rocznie, czyli 708 zł/m-cznie jako pierwszy, nowy próg podatkowy powinien być objęty zerową stopą podatkową i być zwolniony całkowicie z podatku dochodowego, ale nie z opłaty składki zdrowotnej. Zwolnienie dotyczyłoby tylko i wyłącznie tej grupy dochodowej. Koszty uzyskania przychodu by nie występowały. Zwalniając tę grupę podatkową z podatku dochodowego państwo zrekompensowałoby im niejako dotychczasowy los, jaki im w tym 15-leciu zafundowało. Zmalałoby zadłużenie społeczne tej grupy płatników w przedmiocie czynszowym, abonamentowym, w lecznictwie i wzrosłoby ich spożycie w artykułach podstawowej konsumpcji i opieki zdrowotnej, która pochodzi z krajowej produkcji i usług. Zwolnienie podatkowe objęłoby biedotę stanowiącą dotychczas aż 38% ogółu podatników. Tej biedującej społeczności podatkowej należy się ta preferencja skoro grupa bogaczy z trzeciego dotychczasowego progu podatkowego dostała przez okres 8 lat obniżenie stopy podatkowej o 4% i korzystała w szerokim zakresie z dużej ulgi budowlanej na budowę mieszkań na wynajem. Funkcja ulgi pozwoliła im na osiągnięcie znaczącego majątku, który jest źródłem ich nowych przychodów pozapłacowych, czego grupy o najniższych przychodach zostały przez państwo pozbawione.

Nowy II próg podatkowy

Drugim kwotowym progiem podatkowym byłby przedział 8 500 zł – 24 000 zł/rocznie, dla którego nowa stopa podatkowa wynosiłaby 17% rocznie. W jego przedziale znalazłoby się około 20-25% podatników ze starego pierwszego progu. Ten nowy próg podatkowy obejmowałby około 42% ogółu płatników tego podatku. Koszt uzyskania podatkowego przychodu mógłby pozostać na dotychczasowym poziomie.

Nowy III próg podatkowy

Nowy trzeci próg podatkowy obejmowałby przychody roczne w kwocie od 24 001 do 42 000 zł/rocznie, czyli przychody miesięczne od 2001 zł do 3500 zł, i byłby objęty 18% stopą podatkową. Płatnicy podatkowi z tego progu podatkowego podobnie jak wszyscy inni płatnicy, płaciliby składkę zdrowotną według zasad i dotychczasowych reguł. Składka ta mogłaby być podwyższona na rok 2006 nie wyżej jak o 1%. Przy sposobności należałoby dokonać korekty w kierowaniu zapłaty składki zdrowotnej przez pracodawców nie na rachunki bankowe ZUS, tylko bezpośrednio na rachunki Narodowego Funduszu Zdrowia, który od roku 2005 jako jednostka budżetowa i państwowa musi być obsługiwany finansowo przez NBP lub przez Bank Gospodarstwa Krajowego. Fundusz Zdrowia na pośrednictwie ZUS traci rocznie około 1,5% wpływów, co daje kwotę nawet około 100 mln zł rocznie, która mogłaby być skierowana na leki, czy inne cele zdrowotne. Koszt uzyskania przychodu pozostałby na dotychczasowym poziomie.

Nowy IV próg podatkowy

Ten nowy próg podatkowy obejmowałby roczne przychody współobywateli uzyskiwane w kwotach od 42 001 do 72 000 zł/rocznie, czyli miesięcznie od 3 501 zł do 6 500 zł. Stopa podatkowa tego progu wynosiłaby 29% rocznie. Koszt uzyskania przychodu pozostawałby na dotychczasowym poziomie.

Nowy V próg podatkowy

Do tego progu podatkowego byliby zaliczani ci płatnicy, którzy uzyskiwaliby roczne przychody w kwocie od 72 001 zł do 120 000 zł, czyli miesięcznie od 6 501 zł do 10 000 zł. Stopa podatkowa dla tego progu pozostałaby na dotychczasowym 40% poziomie, analogicznie koszty uzyskania przychodu. Ta grupa płatników podatkowych została uprzywilejowana w roku 1998 czteroprocentową obniżką stopy podatkowej z 44 do 40%. Z tej obniżki korzystali już 8 lat podczas gdy biedota zaliczana do pierwszego nowego i starego progu podatkowego korzystała w tym okresie z 1 procentowej obniżki i to ona dostarczała państwu aż 95% dochodów podatkowych w podatku bezpośrednim, i w największym, bo ponad 40 procentowym stosunku uczestniczy i płaci podatek od towarów i usług.

Nowy VI próg podatkowy

Do tej grupy podatkowej zaliczani byliby ci płatnicy podatku dochodowego, którzy uzyskiwaliby roczne przychody w kwotach powyżej 120 000 zł. Grupa ta mogłaby być opodatkowana 40 lub 50% stopą podatkową. Dla tej grupy Polskie Stronnictwo Ludowe proponowało w pierwszej połowie obecnej kadencji parlamentarnej 50% stopę podatkową, którą podobnie jak wcześniej podatek importowy, lewicowe ugrupowania parlamentarne odrzuciły. Odrzuciły je dlatego, że minister finansów nie przedłożył rozdrobnionej, zgranej ze strukturą emerytalno-rentową struktury dochodowej ludności. Gdyby wówczas parlament wiedział, że aż 20% indywidualnych płatników podatku dochodowego nie osiąga rocznego przychodu nawet w kwocie 6 000 zł, to prawdopodobnie dokonałby pewnych i znaczących korekt. Ujawniam ten rażący i ukrywany stan ubóstwa naszych współobywateli, przez rządy ostatnich dwóch kadencji.

Ta grupa podatkowa o najwyższych dotychczas dochodach, najbardziej korzystała z przywilejów i przychylności zmieniającej się w cyklu wyborczym władzy ustawodawczej. Te jej przywileje, choćby w rodzaju dużej ulgi budowlanej powodują, że wykazywane wpływy podatkowe od tej grupy są znacząco zaniżone. W ewidencji podatkowej tej grupy przyjęto jej dochody już po odliczeniu wydatków objętych ulgą budowlaną. Dla uzyskania prawidłowego wyliczenia faktycznych wpływów podatkowych od tej grupy w roku 2004 należałoby jeszcze dodać kwotę ulgi jaką sobie odliczyli od uzyskanych przychodów. W ewidencji podatkowej wszystkich trzech grup podatkowych należało równocześnie podawać kwotę ulgi budowlanej jaka wyniosła w danym roku, np. 2004, w każdym progu podatkowym.

Opowiadam się za natychmiastowym, od roku 2006, wprowadzeniem programu pomocy społecznej dla najuboższej warstwy społecznej, która nie posiada w ogóle przychodów lub posiada je na współczesnym nam poziomie nędzy, 700 czy nawet 500 zł/miesięcznie.

Możliwości rekompensaty budżetowej

Zwolnienie współobywateli z pierwszego nowego progu podatkowego z podatku dochodowego nie jest utratą budżetową tych dochodów podatkowych, ponieważ podatek od tych emerytur i rent pochodzi z dotacji budżetowej. Mało znacząca kwotowo część podatku od pracujących zaliczonych podatkowo do tej grupy podatkowej w pełni może być pokryta wpływami podatkowymi z innych tytułów. Istnieje szereg odcinków, w których należy zweryfikować wydatki budżetowe, często marnotrawione i nie mające charakteru inwestycyjnego. Głównym i prawie już przez wszystkie rządy zaniedbanym odcinkiem wydatków, na którym występuje rażące marnotrawstwo, a nawet ośmieszanie z beztroski i bezradności władz państwowych jest odcinek dewizowy, poprzez który następuje eksport dochodu narodowego w postaci gotówkowego kapitału wolnodewizowego.

Istnieją więc możliwości uzupełnienia powstałej w ten sposób luki podatkowej określonej szacunkowo do miliarda złotych, np. odzyskaniem należności z okresu pierwszej prywatyzacji z lat 1988-90, które wynoszą około 700 mln zł, skróceniem dotychczasowych umów prywatyzacyjnych, które wygasają dopiero w roku 2020 i od których państwo ma należność około 8 mld złotych oraz intensywnym programem oszczędności dewizowych. Ograniczenie importu zbędnych towarów i usług zagranicznych tylko o 10% rocznie, co jest możliwe do osiągnięcia nawet w 6-miesięcznym okresie nadzoru wydatków dewizowych przeciwdziałając tzw. czarnemu transferowi, daje oszczędność w wydatkach dewizowych państwa o około 7 mld dolarów, czyli o około 25 mld złotych, pobudzając w tym zakresie czynnik produkcji i usług krajowych. Możliwym jest też zmniejszenie wydatków budżetowych w krajowym współfinansowaniu projektów z unijnych programów pomocowych lub funduszy członkowskich i skierowanie tych unijnych środków pomocowych na finansowanie zakupu towarów czy usług dla tych projektów od podmiotów krajowych, a nie jak dotychczas wyłącznie od podmiotów ze starych państw Unii. Dotychczas aż około 95% tej dewizowej pomocy trafia finansowo do starych krajów Unii kreując eksport towarowy i usługowy firm i instytucji państwowych ze starych krajów unijnych do Polski za pieniądze Komisji Europejskiej. Kraje te niejako odbierają sobie i w ten sposób składkę członkowską wpłacaną Komisji, z przechwałką publiczną, że tak intensywnie pomagają Polsce.

Innym jeszcze źródłem pokrycia tak powstałego niedoboru jest własna polityka walutowo-kursowa, w konsekwencji której tylko w roku 2004 przy wykorzystaniu unijnych dotacji przedakcesyjnych i członkowskich na samych różnicach kursowych budżet stracił aż około 700 mln zł przy zamianie waluty Euro na złote i tę ujemną różnicę kursową pokrył minister finansów z budżetu państwa. Ponadto należności podatkowe od samych obcych firm farmaceutycznych i innych sięgają około 2 mld złotych. Odzyskanie tej należności jest możliwe, tylko sam minister finansów i jego aparat podatkowy, musiałby preferencyjnie zabrać się za te kwestie, wziąć się do roboty. Od samej telefonii komórkowej, z którą źle jest rozliczany podatek VAT, oszczędności i należności podatkowe państwa mogą wynieść nawet 1 mld zł. Ponadto na urealnieniu stawek amortyzacji można uzyskać przychody opodatkowane w granicach 1-2 mld zł.

Zreformowanie dotychczasowych zasad podatkowych choćby tylko w podatku dochodowym od ludności wymaga też przebudowy i nowelizacji struktury budżetu państwa, co nie jest obecnie żadną trudnością metodologiczną ani techniczną. Minister finansów dysponuje w swoim aparacie pełnym skomputeryzowaniem i to w całości importowanym po bardzo wysokim koszcie. W dotychczas opracowywanych budżetach nie wyszczególnia się wszystkich tytułów podatkowych i kwot dopływu z nich środków finansowych do budżetu. Analogicznie w ustalanych przez ministra finansów odsetkach ustawowych i odsetkach za zwłokę w regulacji zobowiązań podatkowych. Ewidencja podatkowa mimo komputeryzacji, jest prymitywnie prowadzona, nie rozdziela się poziomu kwotowego przychodu podatników w strukturze w korelacji do ewidencji sprawozdawczej świadczeń ZUS i KRUS, w skali przychodów co 100 czy 200 zł, do poziomu 2 000 zł. Należałoby również wyodrębnić w ewidencji podatkowej poziom minimum socjalnego i przyporządkować liczebności i kwotę przychodu grupy nie osiągającej nawet tego minimum. Ewidencjonowane dane podatkowe są pogmatwane i zagregowane tak, aby analizujący i prosty obywatel nie mógł niczego się dowiedzieć.

Mamy 13 tytułów podatkowych, w których nie wykazuje się wpływów podatkowych i wydatków budżetowych, i nie można ocenić, czy ten dany instrument podatkowy właściwie oddziałuje, czy nie. Czy pełni funkcję pobudzającą gospodarczo, czy też działa represyjnie. Nie wiadomo np. jakie są wpływy do budżetu z tzw. podatku Belki. Czy i jakie są wydatki budżetu na pokrycie różnic kursowych w wykorzystywaniu funduszy unijnych (choć w roku 2004 budżet wydał w tym tytule około 700 mln zł), czy i jakie są wydatki budżetu w tytule tzw. odsetek ustawowych, które ustala sam minister finansów i sam płaci te odsetki za nieterminowe regulowanie zobowiązań budżetowych. Nie rozdziela się też podatku VAT, nie wiadomo jak część pochodzi od podmiotów gospodarczych a jaka od ludności. Nie wyodrębnia się też podatku od podmiotów krajowych i od obcych, i dlatego Naród nie może się dowiedzieć czy firmy obce płacą podatki w Polsce czy też nie, i które płacą, a które nie płacą. Analogicznie cudzoziemcy zatrudnieni w obcych formach w Polsce nie płacą z niezrozumiałych dla obywatela względów, podatku dochodowego ani innego, choć rocznie transferują z polski na zachód do około 800 mln USD kapitału wolnodewizowego, który państwo musi uprzednio pożyczać zagranicą na różnych rynkach finansowych. Cudzoziemcy ze wschodu również wywożą z Polski rocznie do około 250-300 mln USD. Kapitał ten nabywają w czarnorynkowym, pozabankowym obrocie walutowym w Polsce.

W roku 2006 należałoby usprawnić i upublicznić sprawozdawczą ewidencję podatkową, aby obrazowała rzeczywisty stan przychodów ludności i podmiotów gospodarczych. Tego muszą domagać się partie polityczne rządzące i opozycyjne oraz opinia publiczna. Ten i taki stan istnieje ponieważ ani Prezydent, ani Premier nie składają raportu o stanie państwa i stanie gospodarki.

Opodatkowanie szarej strefy gospodarczej

Po zmianie struktury progowej i stop podatkowych dla poszczególnych progów należy wprowadzić obowiązującą zasadę opodatkowania szarej strefy gospodarczej, która rozwija się w kraju niczym drugi rynek gospodarczy.

W pierwszej kolejności należy przywrócić obowiązek fakturowania wszelkiej sprzedaży produkcji i usług, a w handlu obowiązku rachunkowego, nie paragonowego. Szara strefa powinna być opodatkowana na wzór np. amerykański. Każda operacja gospodarcza, sprzedaż i zatrudnienie na czarno powinna być objęta trzykrotną kwotą podatkową od jej wartości sprzedanej czy wartości płacy. Ponadto każdy wyrób, towar dopuszczony do obrotu, sprzedaży hurtowej i detalicznej musiałby być objęty gwarancją dobrego wykonania, co natychmiast wyeliminuje czarnorynkową produkcję, przemyt importowy i czarny obrót detaliczny. Można by w tym względzie w części zawzorować się na polskim przedwojennym, wykonawczym ustawodawstwie podatkowym. Można też przywrócić, decyzją państwa, marżę hurtową i detaliczną jako stałe, co wyeliminuje ruch cen w handlu a przywróci producentowi prawo zmiany ceny wynikające z postępu, innowacji i ulepszeń patentowych czy racjonalizatorskich.

Należałoby także nałożyć obowiązek podatkowy na każdego obywatela, aby od każdej wykonanej na jego rzecz usługi indywidualnej (w jego mieszkaniu, na działce, gospodarstwie domowym czy rolnym) był zobowiązany odprowadzić podatek dochodowy za usługodawcę wg najniższej stopy podatkowej, tj. z II nowego progu podatkowego. Podatek ten wg numeru PESEL odprowadzałby od 100 zł w górę wartości usługi, za którą płaci. Tylko młodzież szkolna i studencka byłaby z tego podatku zwolniona. Tak jest w innych krajach, że każdy obywatel zatrudniający usługodawcę na czarno niezależnie na jaki czas, odprowadza za niego przed zapłatą należny państwu podatek. Inne opłaty np. ubezpieczeniowe są objęte ryzykiem usługodawcy. Może on je wnosić już sam wg uznania i na jego ryzyko. Tym podatkiem byliby również objęci zatrudniani cudzoziemcy ze wschodu, którzy pracują na czarno u naszych współobywateli, pobierają zapłatę, zamieniają ją na czarnym rynku walutowym i wywożą z Polski dewizy niczym jak zakupiona gazetę. Stąd więc pochodzą te dewizy, jak nie od państwa. Państwo nie ma w ewidencji wartości tej pracy usługowej, nie ma podatku i sprzedaje dewizy i zezwala na ich wywóz. To jest eksport dochodu narodowego. Należy to zmienić.

Podatek liniowy

Niektóre ugrupowania polityczne histerycznie nagłaśniają potrzebę wprowadzenia podatku liniowego, nie naświetlając przy tym całości mechanizmu i skutków jego stosowania. Społeczeństwo, prawie wcale nie wie, od czego będzie ten podatek, w jakiej wysokości, po prostu mało kto go rozumie. My rozumiemy mechanizm jego funkcjonowania wyrażany w zamyśle jego protektorów i oferentów politycznych. Nie widzimy żadnej zasadności ekonomicznej dla stresowania społeczeństwa tym nowym instrumentem podatkowym, z którym nie dokonano nawet symulacji naukowej, a już proponuje się na zasadzie eksperymentu badawczego, ale w polskiej praktyce gospodarczej. Podatek ten jest skierowany znów przeciw najbiedniejszym warstwom naszego społeczeństwa.

Najpierw należy urealnić politykę podatkową, przezwyciężyć rażące rozmiary ubóstwa materialnego współobywateli, ograniczyć dochodowe rozwarstwianie się społeczeństwa, tak powszechnie krytykowane przez naród, a dopiero wtedy rozważać analitycznie potrzebę i zasady wprowadzania tego rodzaju podatku, a to jest przyszłość 2-3 lat nowej kadencji.

Ciąg dalszy analizy z okres 2005 – 2015 zostanie opracowany i zaprezentowany w przyszłości.

Dr Ryszard Ślązak

Wypowiedz się

Musisz się zalogować, aby móc dodać komentarz.