Polski Senat obraduje nad kredytami denominowanymi we frankach szwajcarskich

Polski nadzór finansowy wspiera banki i tym samym umywa ręce od pomocy kredytobiorcom

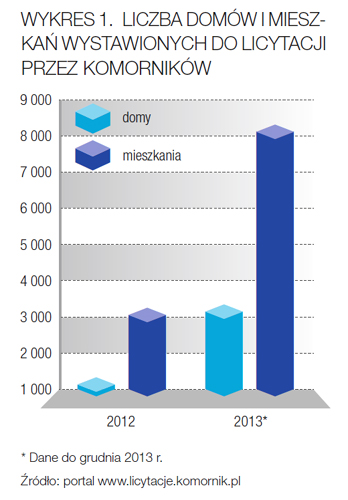

Procesy sądowe frankowiczów zwróciły uwagę na problem ochrony systemowej konsumentów usług finansowych w Polsce, a także na problem upadłości konsumenckiej. Jak podała Krajowa Rada Komornicza, w roku 2013 z powodu niespłacanych długów wystawiono na licytację ponad 8 tysięcy mieszkań i 3 tysiące domów. To ponad dwukrotnie więcej niż w roku 2012. Niektórzy zdesperowani bankruci szukają sprawiedliwości w sądach, inni w pomocy społecznej. Najmniej jest takich, którzy korzystają z instytucji, jaką jest upadłość konsumencka, ale nie tylko dlatego, że bywa mylnie kojarzona z windykacją. Dodatkową przeszkodą jest silne zawężenie prawa pod względem podmiotowym – osób, wobec których można ogłosić taka upadłość, jak i pod względem przedmiotowym (w grę wchodzi wyłącznie upadłość likwidacyjna). Kryterium upadłości w Prawie upadłościowym i naprawczym jest nieostre – mieszczą się w nim okoliczności „wyjątkowe” i „niezależne od dłużnika”.

– Wobec iluzoryczności instytucji prawnej „upadłości konsumenckiej” dług będzie ciążył na kredytobiorcy aż do jego śmierci. W polskim systemie prawnym po śmierci kredytobiorcy jego dług może obciążyć dzieci i rodzinę. Przykro to powiedzieć, ale stosunki prawne w tym zakresie prowadzą często do zjawiska „przemocy finansowej”. Część sektora finansowego generuje zyski, wykorzystując ludzkie nieszczęścia i wyzyskując przymusową sytuację. Wątpliwe jest istnienie w Polsce: równowagi sił pomiędzy wierzycielem i dłużnikiem, sprawiedliwej odpowiedzialności za problem braku możliwości spłacania długu. Państwo wspiera prawnie stronę silniejszą. Ciężar i koszty sądowego dochodzenia sprawiedliwości są przerzucone na słabszego – mówi Stanisław Adamczyk, makler, niezależny badacz rynku finansowego, autor analizy „Społeczna odpowiedzialność sektora bankowego z perspektywy kredytów w CHF udzielanych w latach 2004-2008”. Uważa on, że część banków może być współodpowiedzialna za problemy ze spłatą kredytów we frankach szwajcarskich osób, które zawierały umowy w okresie największej popularności tego produktu.

– Jeśli dojdzie do zdarzeń losowych uniemożliwiających spłatę kredytu, a bank komorniczo przejmie nieruchomość, to różnica pomiędzy wartością zobowiązania frankowego a kwotą uzyskaną ze sprzedaży nieruchomości i dotychczasowymi spłatami, na mocy BTE będzie egzekwowana z innego majątku kredytobiorcy – dodaje.

Bankowy tytuł egzekucyjny został ustanowiony po to, aby chronić interesy wierzycieli (banków) i przyspieszyć windykację na wypadek niespłacania długu. Jest to jaskrawy przykład asymetrii sił. A co z konsumentami?

Rząd planuje znowelizować dotychczasowe Prawo upadłościowe i naprawcze i przyjąć nową regulację – Prawo restrukturyzacyjne. Projekt założeń projektu ustawy Ministerstwo Sprawiedliwości przekazało do konsultacji społecznych. Zakłada on „udrożnienie” postępowania upadłościowego i poszerzenie kręgu podmiotów, które będą mogły skorzystać z nowych przepisów. Może to zmniejszyć skalę „wypychania na margines” życia społecznego osób, które w przeszłości podjęły błędne decyzje finansowe. W projekcie zapisano, że „w postępowaniu obejmującym likwidację majątku dłużnika przy likwidacji mieszkania upadłemu zostanie na jego wniosek wydzielona kwota odpowiadająca przeciętnemu czynszowi najmu lokalu mieszkalnego za okres od 12 do 24 miesięcy”.

Jak wynika z dokumentu, zmiany mają „zmierzać do uregulowania sytuacji ekonomicznej konsumenta w sposób, który umożliwi mu powrót do normalnego funkcjonowania w społeczeństwie (tzw. nowy start)”. Wygląda więc na to, że zdesperowani dłużnicy otrzymaliby „deskę ratunku” od państwa. Ustawodawca proponuje też wprowadzenie możliwości tymczasowego pokrywania kosztów postępowania przez Skarb Państwa w przypadku, gdy majątek dłużnika ani jego bieżące wynagrodzenie nie wystarczają na pokrycie tych kosztów. Takie są założenia projektu, który po konsultacjach społecznych w styczniu został skierowany pod obrady Rady Ministrów. Do Sejmu ma trafić jesienią.

Nie wszyscy wierzą w dobre intencje autorów zmian. Niektórzy z ubolewaniem zauważają, że „dopiero jak problemu nie udało się ukryć, rząd zaczął wykonywać jakieś pozorowane ruchy”. Jak to się stało, że po całych latach ignorowania problemu frankowych kredytobiorców teraz dopiero pojawiają się próby zmiany prawa czy wypełniania obowiązków przez nadzór finansowy? Niektórzy obserwatorzy przypominają o zbliżających się wyborach. Projekt ma wyciszyć niesprzyjające nastroje społeczne, markując działania podjęte na rzecz pomocy kredytobiorcom. Jednak zdaniem ekspertów czytając ten akt, nie można oprzeć się wrażeniu, że jest on tworzony tak naprawdę do ochrony nie tyle dłużnika, ile banku, który tego kredytu udzielał.

Zapytany przez „Gazetę Bankową” Związek Banków Polskich niestety nie udzielił odpowiedzi na pytanie o swoje zaangażowanie w konsultacje prawne przy tworzeniu projektu, Komisja Nadzoru Finansowego również. O ile postawa ZBP może być zrozumiała, pytanie o to, kogo chroni polski nadzór finansowy, wciąż powraca. Co robiła KNF podczas boomu na kredyty frankowe, ostrzegany dwukrotnie o wysokim ryzyku przez Szwajcarski Bank Narodowy? Tak i teraz, już po czasie, KNF dogląda raczej interesu banków i ich akcjonariuszy niż kredytobiorców. W Polsce brakuje silnego, niezależnego politycznie, niedziałającego z pozycji konfliktu interesów organu chroniącego wyłącznie interesy konsumentów usług finansowych.

Należy tu podkreślić, że na rynkach rozwiniętych istnieją wyspecjalizowane agendy rządowe, których wyłącznym celem jest ochrona konsumenta przed siłą gigantycznych korporacji wykorzystujących stosunki finansowe do generowania nadprzeciętnych zysków. Najlepszym przykładem są Stany Zjednoczone Ameryki Północnej, gdzie po kryzysie „sub-prime” wywołanym w 2008 r. m.in. właśnie przez agresywne „sprzedawanie” kredytów hipotecznych osobom gorzej sytuowanym i nieposiadających wystarczającej wiedzy finansowej powołano Biuro ds. Ochrony Finansowej Konsumenta (Bureau of Consumer Financial Protection).

Na ten dość specyficzny sposób rozwiązania problemów dłużnika w postaci dofinansowania do wynajmu zwrócili uwagę obserwatorzy dość tajemniczo wprowadzanego Funduszu Mieszkań na Wynajem Banku Gospodarstwa Krajowego. Pytany przez „Gazetę Bankową” kilka miesięcy temu Piotr Kuszewski z BGK dość mgliście tłumaczył, skąd posiada pewność popytu i sukcesu tego przedsięwzięcia. Oczywiście jest to wynik tajemnych badań rynkowych. Powstaje pytanie, czy wyniki tych badań były jedynym gwarantem, czy też czasem nie był to plan, według którego zapotrzebowanie 20 tysięcy wyeksmitowanych dłużników spotka się z możliwością wykorzystania pustych 20 tysięcy mieszkań pod skrzydłami BGK (za pieniądze Skarbu Państwa), przynajmniej na najbliższe 24 miesiące planowane w ustawie – aż do wyborów.

Co po tych dwóch latach? W projekcie mowa jest o tym, że „interes wierzyciela nie będzie naruszony, ponieważ osoby fizyczne zachowują zdolność do dalszej pracy zarobkowej oraz do spłaty swoich zobowiązań na dalszych etapach życia”. Powstaje tu kluczowe pytanie: dlaczego profesjonalny przedsiębiorca może zbankrutować i uciec w ten sposób przed długami, a nieprofesjonalna osoba fizyczna takiej szansy nie ma? Dlaczego odmawia się prawa „drugiej szansy” osobom, które znalazły się w tarapatach finansowych przez czynniki leżące poza ich kontrolą? Być może w Polsce warto się zastanowić nad instytucją „bankructwa strategicznego”, która sprawnie funkcjonuje w części stanów USA.

W Polsce działa już kilka stowarzyszeń łączących klientów banków, którzy czują się pokrzywdzeni po tym, jak wzięli kredyt we frankach szwajcarskich i nie mogą ich spłacić. W swoich procesach przeciwko bankom frankowicze podnoszą przede wszystkim, że banki nie informowały ich o ryzyku, jakie towarzyszyło kredytowi, do którego wzięcia byli zachęcani (bądź robiły to niedostatecznie). Dziś, z pewnym opóźnieniem wkraczać zaczyna w ten temat nadzór. Urząd Ochrony Konkurencji i Konsumentów ukarał niedawno dwa banki: PKO BP i Getin Noble Bank za niewłaściwą politykę informacyjną wobec klientów, z którymi zawierały umowy na ryzykowne produkty. Kary nie dotyczą tylko kredytów w obcej walucie, ale też produktów ubezpieczeniowo-oszczędnościowych (polisolokaty). Niewykluczone, że może właśnie wybucha bunt klientów wobec banków, które dopuściły się nieuczciwych praktyk rynkowych. Wydaje się, że klienci właśnie „obudzili się” i nabierają odwagi do walki z większymi od siebie – bankami. Po aferach finansowych WGI (toczy się od 7 lat) i Amber Gold przyszła kolej na baczne przyglądanie się bankom.

Mimo tego nadal słychać opinie, że katastrofa części frankowiczów jest „medialną propagandą”. Nie jest to prawdą. Niektórzy z nich nie tylko spłacali raty kredytu w kwotach, których się nie spodziewali, a nawet stracili swój dom i wciąż muszą spłacać kredyt na jego zakup. W szczytowym zaś okresie powodzenia frankowych kredytów w Polsce faktycznie mieliśmy do czynienia z propagowaniem tych kredytów przez banki i zachęcaniem przez bankowych specjalistów sprzedaży do zawierania umów na produkt, który okazał się ryzykowny dla klienta. Jednocześnie zadziwiająco mało skutecznie informowano o związanych z nimi niebezpieczeństwach.

UOKiK tłumaczy, że każdy klient ma prawo do poznania istotnych cech produktu. Kluczową sprawą w przypadku oburzonych frankowiczów jest to, czy klienci byli świadomi ryzyka, jakie brali na siebie przy okazji zawierania umowy na frankowy kredyt.

–Jeśli konsument nie inwestował znaczących kwot na rynku finansowym i nie ma choć niewielkiego doświadczenia, może nie objąć swoim umysłem ryzyka takiego produktu. Czasami nawet tego ryzyka nie rozumie, gdy mu to ryzyko krótko wytłumaczymy – mówił Stanisław Adamczyk na seminarium naukowym w jednej z warszawskich szkół wyższych, gdzie prezentował swoją analizę. – Finansistom wydaje się, że wszyscy tak jak oni powinni być świadomi ryzyka walutowego – mówił wtedy.

Niespłacanie długów w bankach jest oczywiście także problemem dla samych wierzycieli. Na egzekucji komorniczej majątku w kredycie komornik zarabia nawet do 15 proc. jego wartości. Jest to stratą zarówno dla dłużnika, jak i banku.

Komisja Nadzoru Finansowego pod koniec ubiegłego roku opublikowała raport, w którym uznała za nieuzasadnioną ewentualną możliwość przewalutowania kredytów denominowanych we franku szwajcarskim na złotówki według kursu z dnia udzielenia kredytu. W raporcie tym napisano, że „łączna strata sektora bankowego z tytułu przewalutowania (różnica pomiędzy wynikiem zrealizowanym na koniec czerwca br. a wynikiem, jaki powstałby po przewalutowaniu) wyniosłaby 44,4 mld zł, przy czym poszczególne banki poniosłyby straty w wysokości od 0,1 mld zł do blisko 7,0 mld zł”.

W raporcie Komisja stanęła wyraźnie po stronie banków, broniąc gigantycznych zysków ich zagranicznych akcjonariuszy. Jednym z argumentów KNF przeciwko przewalutowaniu kredytów jest „nierówne traktowanie klientów posiadających kredyt walutowy i złotowy” i straty dla polskiego państwa z tytułu konieczności dofinansowania „stratnych banków”. Jest to błędne rozumowanie. Dlaczego państwo polskie ma gwarantować zyski i ceny akcji właścicieli banków? W gospodarce rynkowej przedsiębiorcy powinni płacić za swoje błędy. Szczególnie powinni za błędy zapłacić właściciele banków udzielających kredytów we franku, a nieinformujących o ryzyku kursowym zgodnie z najwyższym poziomem staranności zawodowej. W publikacji nie rozważano, co można zrobić z problemami klientów frankowych.

Do tej pory nadzór finansowy nie zauważał nierówności w pozycjach klient – bank przy zawieraniu umów na kredyty we franku szwajcarskim, a teraz reaguje na katastrofę finansową co najmniej nieadekwatnie. W mediach natomiast dyskutuje się na temat tego, czy państwo powinno pomagać frankowiczom. Sugeruje się również, że taka pomoc odbywałaby się kosztem podatników, którzy musieliby ponosić skutki ryzyka „kilku tysięcy frankensteinów”.

Jest to typowy zabieg socjotechniczny. Za przewalutowanie kredytów we franku szwajcarskim nie zapłaciliby podatnicy, tylko akcjonariusze banków. Ich zapłata (czyli strata) nastąpiłaby wskutek spadku notowań ceny akcji na GPW lub innych giełdach, na których są notowane. Konieczność tworzenia dodatkowych rezerw na straty – z tytułu unieważnienia klauzul walutowych doprowadziłaby do „wyparowania części kapitału własnego” i wówczas – wobec spadku wskaźników wypłacalności –banki musiałyby zostać dokapitalizowane. Na pewien okres musiałby zmienić się kierunek przepływu strumieni pieniężnych, a w związku z tym banki i akcjonariusze zapomnieliby o sowitych dywidendach i trzeba byłoby przeprowadzić emisję akcji, aby podwyższyć kapitał. Wówczas Skarb Państwa mógłby nabyć znaczący pakiet ich akcji po korzystnej cenie. Ziściłoby to w pewnym stopniu postulaty części ekonomistów dotyczące „repolonizacji banków”.

Ewa Tylus, Anna Raciniewska

Źródło: PORTAL FINANSOWY GAZETY BANKOWEJ

http://gb.pl/banki/informacje/kredyt-do-smierci-i-jeszcze-dluzej.html

Komentarz:

Kredyty denominowane we frankach (a nie „frankowe”) to wierzchołek góry lodowej bankowych i kredytowych nieprawidłowości. Dobrze, iż temat ten przebija się do świadomości coraz szerszych rzesz społeczeństwa, bowiem to rodzi pytania o zasady na jakich funkcjonują współczesne banki i w jaki sposób kreują one oprocentowany pieniądz dłużny, który zastąpił pełnowartościowy pieniądz narodowy, na emisje którego ma w Polsce monopol NBP. Bankowy pieniądz dłużny jest substytutem pieniądza, który rozprzestrzenia się w Polsce dzięki rezygnacji władz NBP z emisji pieniądza narodowego. Brak emisji pieniądza narodowego, polskiego, stwarza lukę monetyzacyjną (i nabywczą), którą ochoczo wypełniają banki prywatne kreując (emitując) oprocentowany dług jako substytut prawdziwego pieniądza. Substytut ten jest wymieniany na pieniądz narodowy, w wyniku czego, podczas spłaty kredytu z odsetkami , pieniądz narodowy znika z rynku i trafia do banku. Bank jednak nadal tworzy tylko kredyt – dług oparty na kreacji substytutu pieniądza i żąda jego spłaty. Efekty takiej działalności banków prowadzą do utraty suwerenności finansowej przez Polskę – jak i każdy inny kraj, w którym prowadzona jest taka polityka.

Więcej na ten temat można przeczytać:

https://www.klubinteligencjipolskiej.pl/2012/06/suwerennosc-narodu-i-emisja-pieniadza/

https://www.klubinteligencjipolskiej.pl/2013/07/%C2%84suwerennosc-finansowa/

Emisja pełnowartościowego pieniądza – sposób wyjścia z matni kredytów i pożyczek:

https://www.klubinteligencjipolskiej.pl/2013/08/plan-dla-polski-plan-dla-europy/

Wypowiedz się

Musisz się zalogować, aby móc dodać komentarz.